Ações da Americanas (AMER3) derretem 70% e chegam a valer menos de R$ 0,10 após início da negociação de novos papéis e prejuízo em 2023

O pregão desta quinta-feira (15) já prometia fortes emoções para a Americanas (AMER3), com os investidores repercutindo os balanços de 2023 e do primeiro semestre de 2024, enfim publicados ontem pela varejista após diversos adiamentos.

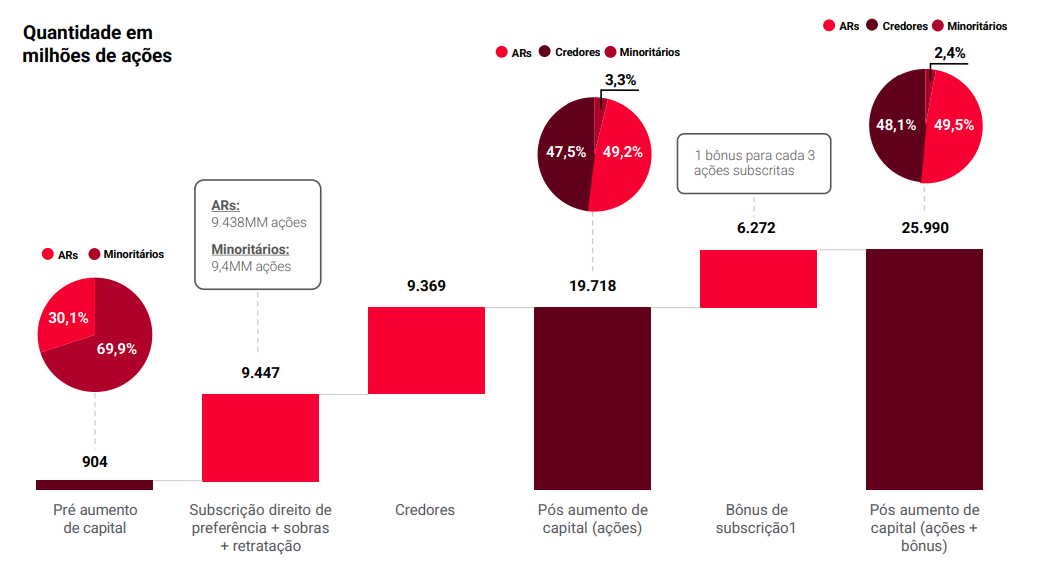

Além disso, terminou hoje o bloqueio dos papéis fruto da conversão de débitos no aumento de capital da varejista. Com isso, cerca de 9 bilhões de ações que estão na mão dos credores da companhia agora podem ser negociadas em bolsa.

Mas, mesmo com uma forte volatilidade já prevista, o tamanho da queda não deixou de surpreender. Após ficarem um longo período em leilão, as ações da Americanas chegaram a despencar mais de 70% a a valer menos de R$ 0,10 hoje.

A cotação marca uma nova mínima histórica para os papéis, que fecharam em queda de 57,5%, a R$ 0,14.

O balanço da Americanas (AMER3)

Vale relembrar que o balanço consolidado da Americanas, publicado ontem, trouxe um prejuízo acumulado de R$ R$ 2,272 bilhões em 2023. Apesar de ainda negativa, a cifra é 82,8% menor do que o montante de R$ 13,22 bilhões registrado em 2022, considerando os números reapresentados após a descoberta da fraude de resultados.

Segundo a varejista, o resultado do ano passado foi negativamente marcado pelo impacto operacional da crise financeira e da redução de receitas, com custos adicionais da investigação e da recuperação judicial, parcialmente compensados por impactos tributários.

A dívida líquida, por sua vez, chegou a R$ 33,45 bilhões no ano passado, aumento de 20,8% na comparação com o ano fechado de 2022, enquanto o endividamento bruto somou R$ 39,43 bilhões no período.

- O céu é o limite? Ação que já subiu 142% desde setembro ainda tem upside de 73%, segundo a Empiricus; confira o ticker

Veja também como ficaram algumas das principais linhas do balanço da Americanas nos seis primeiros meses de 2024, também publicado ontem, em relação ao mesmo período do ano anterior:

- Receita líquida: R$ 6,8 bilhões (-2,6% a/a)

- Ebitda: R$ 1,34 bilhão, revertendo as perdas de R$ 1,18 bilhão do 1S23

- GMV total: R$ 10,1 bilhões (-9% a/a)

- Dívida líquida: R$ 38,879 bilhões, piora de 16,2% sobre o consolidado de 2023

Venda de ativos pode impulsionar pagamento de dívidas, mas não há perspectivas de M&As

Em teleconferência realizada hoje, o atual CEO da Americanas, Leonardo Coelho, destacou que a dívida da Americanas agora é uma das menores do varejo de grande porte.

A dívida financeira bruta pós-recuperação judicial é estimada em R$ 1,6 bilhão. Já a expectativa para o caixa e recebíveis é de R$ 2,2 bilhões.

Camille Faria, diretora financeira da companhia, destacou que as estimativas não consideram nenhum efeito de vendas de ativos. As alienações estão previstas no plano de RJ da varejista e, se concentretizadas, devem abater ainda mais a dívida bruta.

Porém, para os dois principais ativos no portfólio da Americanas, o Hortifruti Natural da Terra e a Uni.Co, dona das marcas Imaginarium e Puket, não há novidades em relação às perspectivas de M&A.

No caso do Hortifruti, Camille destaca que a companhia trouxe um novo CEO e focou em otimizar a operação, mas “não há planos de retomada do processo de venda no momento”.

Já na Uni.Co, a CFO afirma que a operação segue ampliando a geração de resultados, enquanto a Americanas monitora o mercado para avaliar o melhor momento para voltar a buscar propostas.

Por outro lado, a executiva diz que há a possibilidade de vender o CNPJ da AME, o serviço de pagamentos e cashback da Americanas. Além disso, Camille conta ainda que a companhia recebeu “propostas não solicitadas” pela Shoptime e pelo Submarino após anunciar que encerraria os dois sites e incorporaria ambas as marcas à plataforma principal.

Credores liberados para negociar ações

Além do balanço, outro fator que mexe com a cotação dos papéis hoje é o fim do bloqueio para as ações convertidas no aumento de capital homologado no final de julho.

Vale relembrar que metade da operação, que totalizou R$ 24 bilhões, foi efetivada por meio da capitalização de crédito de credores da companhia.

O acordo entre a varejista e os detentores de débitos previam um lock-up. Ou seja, havia um bloqueio da compra e venda dos ativos fruto da conversão já previsto no plano de recuperação judicial aprovado no final do ano passado e homologado em fevereiro.

O bloqueiou terminou hoje, com os novos papéis sendo disponibilizados na carteira livre e permitindo a utilização dos papéis convertidos em alienações, transferências e aluguéis.

Confira a nova composição acionária da Americanas após o aumento de capital:

Relembre o caso Americanas (AMER3)

Vale relembrar que a Americanas protagonizou um dos maiores escândalos contábeis da história do mercado de capitais no Brasil.

Em janeiro do ano passado, a varejista entrou com um pedido de recuperação judicial diante do agravamento da situação financeira da companhia.

À época, a empresa comandada pelo famoso trio de empresários formado por Jorge Paulo Lemann, Beto Sicupira e Marcel Telles somava dívidas no valor de R$ 43 bilhões com bancos e fornecedores, além de questões trabalhistas.

Após adiar várias vezes seu balanço, foram confirmadas fraudes na casa das dezenas de bilhões de reais. Em relação a 2021, o “maior lucro da história” da Americanas converteu-se em um prejuízo líquido de R$ 6,237 bilhões.

E o prejuízo da varejista mais do que dobrou em 2022. A Americanas fechou aquele ano com R$ 12,912 bilhões no vermelho.

Já a fraude contábil foi estimada em R$ 25,2 bilhões, muito próximo do rombo calculado quando a Americanas admitiu que o episódio ia muito além de “inconsistências contábeis”.